La oferta de Cisco para comprar SourceFire, aceptada la semana pasada, no es estrictamente una sorpresa: desde hace meses se sabía que Cisco buscaba con tenacidad la oportunidad de crecer inorgánicamente en el crucial negocio de la seguridad de redes, en el que ha perdido peso durante los tres últimos años. El precio pactado, 2.700 millones de dólares, es alto, un múltiplo de once veces los ingresos de SourceFire y una prima del 29% sobre su cotización del día anterior, pero Cisco no estaba en las mejores condiciones para regatear: tras fracasar en el intento de comprar Palo Alto Networks, las alternativas de adquisición disponibles son escasas o podrían ser incluso más caras.

SourceFire ha tenido un gran éxito. Fundada en 2001, salió a bolsa en 2007 y desde entonces ha multiplicado por cinco su cotización, espoleada por el crecimiento de su facturación. Cerró 2012 con unos ingresos de 233 millones de dólares, aunque con sólo 5 millones de beneficios. No es la primera vez que recibe una oferta de compra: antes que Cisco, se interesó por ella la israelí Check Point, por un precio más bajo. Por su lado, Cisco es inmensamente rica – tiene 47.400 millones en su tesorería – y su CEO, John Chambers, presumía hace poco de haber prometido «un cheque en blanco» para reforzar la posición de la compañía en el mercado de la seguridad.

En su habitual fiebre compradora, Cisco ha invertido durante años para asimilar 23 compañías especializadas en ese mercado: pagó 830 millones por IronPort en 2007 y una cifra no revelada por ScanSafe en 2009; no hubo ninguna transacción hasta julio de 2012, cuando absorbió Virtuata, y en enero de 2013 con la compra de la compañía checa Cognitive, especialista en el análisis del comportamiento de las ´ciberamenazas`. Con todo, según sus cuentas de 2012, el segmento de seguridad representa sólo el 3,7% de los ingresos totales, porcentaje mejorable a la vista de la frecuencia e intensidad de los ataques que se lanzan contra las redes. El caso de SourceFire es significativo: sus appliances para bloquear intrusiones en las redes son muy apreciadas por grandes empresas y entes gubernamentales en Estados Unidos, que a su vez son clientes de los routers y switches de Cisco.

Las dos compañías tienen productos afines, que ahora deberán integrar. En el caso de Cisco, SecureX, lanzado en 2011, no ha tenido el éxito que se esperaba, y la incorporación de SourceFire debería cambiar el panorama. Necesita imperiosamente un firewall de nueva generación y una tecnología orientada a controlar la peligrosidad de las aplicaciones, y ambas cosas las puede obtener asimilando los productos de SourceFire. «La noción de perímetro ha dejado de existir – explica Christopher Young, que encabeza el grupo de productos de seguridad de Cisco – desde que las amenazas se han hecho más sofisticadas en su capacidad de eludir las defensas convencionales; las organizaciones reclaman nuevos medios de protección en cada fase de ataques avanzados y continuos».

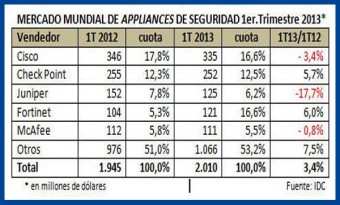

Lo confirma un reciente informe de IDC: «todo tipo de organizaciones dan prioridad a la seguridad en sus presupuestos de TI. Estimamos que, ante la persistencia de las amenazas, y la inquietud que provocan, el segmento de las appliances de seguridad seguirá creciendo en los próximos años», es el pronóstico de John Gray, analista de esta consultora. Ya hay un grado importante de consolidación, con el 46% del mercado en manos de cinco empresas.

Cisco es el líder de este mercado, con una cuota del 16,6% (ver tabla) pero su ventaja se atenúa ante el avance de Check Point. En el último trimestre de 2012, reconoció una caída del 5,9%, que luego corrigió levemente en el primer cuarto de 2013. Otro rival que necesita recuperarse es Juniper Networks, del que se dice que su búsqueda de una adquisición se ha hecho más urgente a la vista de que su gran rival ha movido ficha.

Otros jugadores se preparan para hacer lo mismo. Los analistas observan una gran agitación en este mercado, que preanuncia consolidación. En lo que va de 2013, BlueCoat ha comprado Solera, e Intel la compañía finlandesa Stonesoft, pero estas han sido transacciones de menor cuantía. La operación SourceFire ha elevado el listón, y tras la adquisición de FireEye por Dell, quedan tres potenciales candidatos a recibir ofertas: Palo Alto (cuyo valor bursátil se ha disparado entretanto hasta 3.500 millones de dólares), Check Point, Fortinet y Barracuda. Por el lado de los compradores, el primero de la lista sería Juniper, pero se dice que IBM tiene la chequera preparada. La especialista Symantec no querría quedarse atrás, y lo mismo está pensando EMC, cuya filial RSA no anda muy boyante en los últimos trimestres.